BBVA se dice listo para el nearshoring

Lograr bancarización, un reto para el país, dice Eduardo Osuna

Relocalización de empresas es una oportunidad, pero al mismo tiempo un reto, dice el director general; afirma que fenómeno inició desde 2016

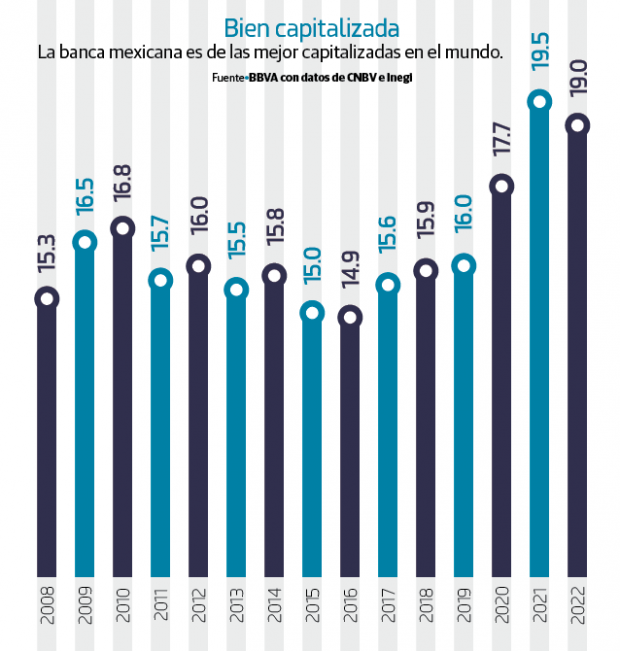

El sector financiero se encuentra preparado para continuar apoyando el crecimiento económico del país; con su solidez, cuenta con uno de los índices de capitalización más elevados del mundo; sin embargo, el mayor reto que enfrenta en la actualidad es la bancarización, señaló el director general de Grupo Financiero BBVA México, Eduardo Osuna Osuna.

En entrevista con La Razón, en el marco de la 86 Convención Bancaria, que tendrá como tema “Retos y oportunidades: inclusión, sostenibilidad y nearshoring”, consideró que para abonar a incrementar el acceso a la banca, es necesario combatir en conjunto con el Gobierno temas como la informalidad.

Añadió además, que es necesario seguir incentivando el uso de los canales digitales, los cuales permiten contar con una banca con mejores costos y accesibilidad para los clientes mexicanos.

¿Cuáles son los retos que enfrenta la banca este 2023? Para BBVA México la bancarización es el principal reto; sin embargo, otra área de oportunidad que tenemos identificada es lo que representa el nearshoring. Debemos estar preparados para cubrir toda la demanda de financiamiento viable que se podrá generar ante el fenómeno.

Otro reto es continuar desarrollando proyectos para mejorar la educación y salud financiera, seguido de la búsqueda de la consolidación de un sistema financiero que ayude a los usuarios de la banca a tomar mejores decisiones sobre sus finanzas personales. De igual forma, debemos incrementar los niveles de ciberseguridad para que exista mayor confianza en el uso de los canales digitales. Hoy por hoy, la banca es un lugar seguro para cuidar el patrimonio de las personas y siempre estamos atentos a combatir situaciones que podrían afectar a los clientes.

También es importante que los participantes del sistema financiero tengamos como eje la sostenibilidad. Es una preocupación a nivel mundial y desde la banca debemos actuar en consecuencia.

Y como último reto, es que, hacia adelante, existirán ajustes en la recomposición de los distintos jugadores del sector, por lo que será fundamental seguir incentivando la sana competencia entre las instituciones, en beneficio de todos los usuarios.

En el caso del nearshoring, ¿podría impulsar el otorgamiento de crédito al sector privado este 2023? Por supuesto, de hecho ya lo está haciendo. Este proceso de nearshoring comenzó desde 2016 con la guerra comercial entre Estados Unidos y China, y se acentuó con la firma del T-MEC por los requisitos de contenido de valor regional, así como por la pandemia que interrumpió las cadenas de suministro.

Desde entonces se ven los efectos en el crédito al sector privado, en particular en el sector manufactura cuyo saldo de crédito bancario aumentó significativamente. Aunque, como era de esperarse en 2020, con la caída del comercio internacional tuvo una reducción que en 2022 se ha superado, debido, en gran parte, a las mayores exportaciones. Creo que el hecho de que la inversión en maquinaria y equipo importado esté aumentando se explica por este fenómeno. Esperamos que este proceso siga en 2023 y por varios años más.

La banca está para financiar a nuevas empresas que se instalen en México como parte de este proceso de relocalización, así como apoyar a sus proveedores.

¿Cuál es el principal objetivo de la institución ante la relocalización? En BBVA México estamos comprometidos con el desarrollo económico del país y con el financiamiento a empresas. Contamos con modelos de riesgo que nos permiten evaluar todas las operaciones que sean sujetas de crédito, por ello nuestra misión seguirá siendo apoyar a los empresarios en los proyectos que estén considerando para su crecimiento.

Estaremos presentes, como lo hemos hecho a lo largo de estos años en las diferentes regiones del país y en todos los sectores económicos, poniendo foco en aquellos estados que podrían beneficiarse de mayor inversión derivada del nearshoring, por lo que no tenemos en este momento un dato estimado.

¿Qué tanto impacta esta tendencia de inversión a la banca en cuanto al otorgamiento de crédito? En el banco estamos abiertos a financiar todos aquellos proyectos públicos y privados que atraigan inversión, que generen empleos y a su vez impulsen mayor derrama económica para las diferentes regiones del país.

En ese sentido, creo que la banca está preparada para hacer frente a la llegada de nuevas inversiones por lo que hay que trabajar conjuntamente con todos los niveles de gobierno para impulsar la figura de asociaciones público-privadas a fin de potenciar el monto de recursos dedicados a la infraestructura de nuestro país.

Existe una mayor demanda crediticia en el sector productivo del país, lo que se muestra en la evolución de la cartera empresarial que registra al cierre de 2022 un saldo de 613 mil millones de pesos, 20.7 por ciento superior comparado con 2019.

-

¿Quién es en la vida real Renata de la serie de Alejandra Guzmán de Netflix?

-

Luces de alerta

-

'Cancelados para siempre', Lucero no perdona los 'chistes' de Eduardo Videgaray y Sofía Rivera contra su hija

-

¿Cuándo inicia el ciclo escolar 2024-2025 de la SEP?

-

5 diseños de uñas para el Día de las Madres que le encantarán a tu mamá