México es uno de los 10 países con mayor riesgo catastrófico por fenómenos naturales, como huracanes, ciclones y sismos, según la Organización de las Naciones Unidas. Pese a esta realidad, el número de asegurados activo de este tipo de eventos cayó 91.6 por ciento entre 2019 y 2023, de acuerdo con datos de la Comisión Nacional de Seguros y Fianzas (CNSF).

Las pólizas por riesgos catastróficos incluyen fenómenos hidrometereológicos (huracanes, lluvias, tornados, granizo, marejada, inundaciones y avalancha de lodo o deslizamiento, entre otros), así como terremotos y erupción volcánica.

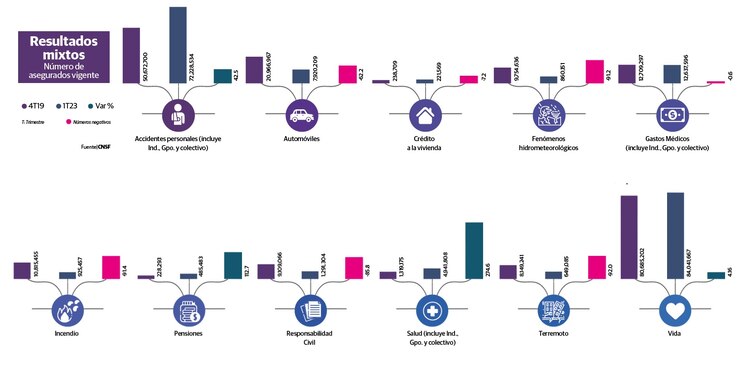

El número de asegurados vigente de fenómenos hidrometereológicos cayó de nueve millones 754 mil 636 a 860 mil 151 entre el cuarto trimestre del 2019 (antes de la pandemia) y los primeros tres meses del año, es decir, 91 por ciento, según la CNSF.

Datos del área técnica de Daños de Mapfre México señalan que las primas (precio) de seguros hidrometereológicos prácticamente mantuvieron la misma participación en los últimos años. En 2018, las primas del sector en su conjunto fueron por 494 mil 700 millones de pesos, de los cuales 2.2 por ciento fue para cobertura de rubros como huracanes. En 2022 llegó a 2.3 por ciento de los 666 mil 900 millones registrados.

Lo anterior, pese a que datos de la Asociación Mexicana de Instituciones de Seguros (AMIS) señalan que cuatro de las 10 catástrofes más costosas para la industria son huracanes. Se trata de Wilma (2005), cuyo costó fue de dos mil 675 millones de dólares); Odile (2014), con mil 439 millones; Gilberto (1988), con mil 299 millones, e Isidore (2002), con 474 millones.

Del 2019 a la fecha, algunos de los ciclones que han tocado México con mayor intensidad son Delta, Grace, Nora y, por supuesto, Otis.

Delta, por ejemplo, fue considerado uno de los peores huracanes en 15 años, lo cual obligó a evacuar a al menos 35 mil personas en Yucatán y Quintana Roo, en octubre del 2020. En agosto del 2021, Grace fue categoría 3, con vientos de 190 kilómetros por hora, que causaron severas inundaciones en Veracruz y el deceso de nueve personas en Xalapa. En ese mismo mes, el ciclón Nora provocó daños en viviendas de Jalisco, cortes de luz y caídas de árboles, así como el derrumbe parcial de un hotel en Puerto Vallarta.

En tanto, datos de la CNSF señalan que el número de asegurados activos de terremotos y erupción volcánica retrocedió de ocho millones 149 mil 241 a 649 mil 85, es decir, 92 por ciento en el mismo periodo. En contraste, otro tipo de pólizas, como accidentes personales, pensiones, salud y vida, mostraron aumentos de hasta 275 por ciento.

Vida creció 4.16 por ciento (a 84.04 millones); accidentes personales (incluye individuales, grupos y colectivos) subió 42.54 por ciento (a 72.22 millones); pensiones aumentó 112.7 por ciento (a 485 mil 483) y salud (incluye personales, grupos y colectivos) se incrementó 274.6 por ciento (a 4.94 millones). Cabe considerar que una persona puede tener más de una póliza en su historial.

La creciente concentración de valor en zonas vulnerables a las catástrofes naturales sigue siendo un factor claveMartin Bertogg, Heat of Catastrophe Perils de Swiss Re

para el aumento de pérdidas

Pérdidas crecientes

El 45 por ciento del territorio nacional está expuesto a inundaciones y 40 por ciento está clasificado como zona sísmica, lo que vulnera a cerca de 77 millones de personas.

Ante este escenario, en 2022, el monto total de siniestros del rubro de daños (sin autos) fue de 40 mil 100 millones de pesos, 8.1 por ciento más que el año previo, de acuerdo con la AMIS.

Uno de cada 10 pesos de los siniestros cubiertos es específicamente catastrófico (terremoto, volcánico e hidrometereológico); es decir, cuatro mil 400 millones de pesos. De este monto, cerca de 49 por ciento sólo es fenómeno hidrometereológico.

“La creciente concentración de valor en zonas vulnerables a las catástrofes naturales es un factor clave para el aumento de las pérdidas”, dijo Martin Bertogg, head of Catastrophe Perils de Swiss Re.

Recordó que 2022 fue el segundo año consecutivo en el que las pérdidas aseguradas por catástrofes naturales han superado la barrera de los 100 mil millones de dólares a nivel global.

Pese a este escenario, el costo de la prima para fenómenos hidrometereológicos no se ha incrementado en los últimos tres años, dado que la suficiencia del riesgo ha permitido mantenerlo, dijo Liliana Rodríguez, directora de Productos en Seguros BBVA.

Guerrero registra sólo 0.8% de las pólizas nacionales

Guerrero, que hace unos días fue devastado por el huracán Otis, es uno de los estados con el menor número de seguros activos contra riesgos catastróficos.

En el primer trimestre del año sumó 12 mil 319 coberturas en ese rubro, lo que representa 0.82 por ciento de las registradas a nivel nacional, de 1.51 millones, de acuerdo con datos de la Comisión Nacional de Seguros y Fianzas (CNSF).

Fitch Ratings estima que las pérdidas en Acapulco serán por 16 mil millones de dólares. Al respecto, Moody’s prevé que el costo para las aseguradoras será similar al que dejó el huracán Wilma en 2005, de dos mil 700 millones de dólares.

Pese a las millonarias pérdidas estimadas, Fitch prvé que el impacto crediticio será insignificante en la rentabilidad de la industria aseguradora mexicana y que no afectará el capital de las reaseguradoras de manera individual.

La cobertura de seguros por daños en México tiende a limitarse a hoteles y complejos turísticos. Al segundo trimestre del 2023, nueve por ciento de las primas netas emitidas (PNE) de la industria aseguradora mexicana ascendió a 40 mil millones de dólares en seguros de daños (sin autos). El riesgo catastrófico, que incluye primas por terremotos y riesgos hidrometeorológicos, representó 1.8 por ciento de las PNE a nivel nacional, con menos de 0.1 por ciento suscritos en Guerrero, según la CNSF, destacó Fitch.

Pocos reclaman. De los mil 300 clientes que tiene Seguros Monterrey New York Life en Acapulco y Coyuca de Benítez, las dos zonas más devastadas por Otis, sólo dos asegurados presentaron reclamaciones por gastos médicos, precisó el presidente de la empresa, Gustavo Cantú. “Hasta el momento, no hemos tenido un número importante de reclamaciones, sólo un par por gastos médicos”, especificó.