La agencia calificadora internacional Moody’s Local señaló que mientras se definen las leyes secundarias que sustentarán a la aplicación de la reforma al Poder Judicial “habrá un tiempo de incertidumbre en las instituciones financieras de crédito”, pues los bancos pueden dejar de colocar nuevos créditos en tanto se resuelve la inquietud jurídica.

“Los portafolios de Pequeñas y Medianas Empresas (Pyme) e hipotecarios sí podrían tener impactos, ya que dependen de una buena certeza jurídica que garantice la ejecución judicial de los colaterales en situación de morosidad”, mientras que los bancos con sus portafolios distintos y con la cartera en consumo no garantizado y en grandes corporaciones “no verían incrementados los riesgos crediticios asociados a la nueva reforma”.

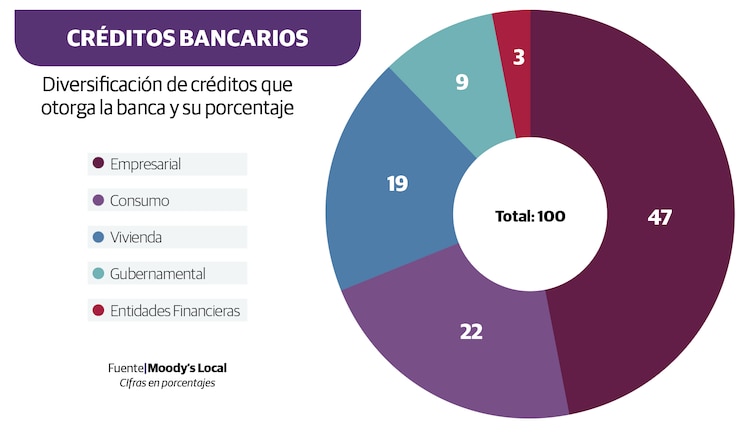

Moody’s explicó que la banca con la diversificación de sus créditos tendrá menor impacto “por riesgo sistémico” porque tienen diversidad y el peso de los créditos de consumo no garantizado y empresarial son de “alta calidad crediticia”, sostuvo.

Por ejemplo, la agencia calificadora señaló que hasta junio de 2024, la cartera de hipotecas para la banca representó alrededor de 19.3 por ciento, del portafolio total de créditos; sin embargo, el préstamo Pyme o para las pequeñas y medianas empresas, sólo representó 6.6 por ciento del portafolio total.

En suma, la calificadora de riesgo sostuvo que ante la incertidumbre que se ha generado en México por la reforma recién aprobada, se tendrá “un menor apetito” en la colocación de créditos y los bancos podrían reducir su exposición a las Instituciones Financieras no Bancarias (IFNBs), sobre todo a aquellas que sirven para incluir financieramente a las personas; como las que colocan créditos en arrendamientos puros o financieros, hipotecario y Pyme, además, “muchas de estas instituciones son los vehículos que utilizan la mayoría de las Pymes para encontrar financiamiento alternativo a los proveedores”.

Asimismo, indicó que la incertidumbre podría incrementar los costos en los créditos nuevos, en las líneas de financiamiento de las IFNB y esto repercutirá “en la capacidad de crecimiento de las IFNB y en la penetración de crédito en el país en general”, pues además de la incertidumbre, también existe un “riesgo idiosincrático del sector IFNB en el país”.

Las Sociedades Financieras de Objeto Múltiple (Sofomes), aseguró la calificadora, dependen del financiamiento aportado de los socios que las conforman y del financiamiento del mercado, es decir deuda quirografaria o estructurada garantizada, financiamiento bancario o de acreedores.

“Las fuentes de financiamiento mayorista han demostrado ser mucho más sensibles a la pérdida de confianza y han aumentado la vulnerabilidad y reducido la viabilidad de varias Sofomes, lo que ha afectado la percepción del mercado en general a este sector”, indicó Moody’s.

Y adelantó que la Banca de Desarrollo tendrá un papel importante tras la reducción de los créditos para las Pymes y las IFBNs, pues ante la incertidumbre se debe ver “cómo se implementarán los programas de garantías de la Banca de Desarrollo” y ésta se debe adaptar a la coyuntura actual, y se debe esperar a ver los programas que se implementarán en la próxima administración de Claudia Sheinbaum Pardo.